日前发布的资本市场新“国九条”提出,制定上市公司市值管理指引,研究将上市公司市值管理纳入企业内外部考核评价体系。

新一轮国企改革已开启,国务院国资委要求全面推开上市央企市值管理考核,引导上市央企更加重视其内在价值与市场表现,更加主动向市场传递信心、稳定预期。可以预见,市值管理将成为上市央企重要能力之一。

长期呈现“三低”特征

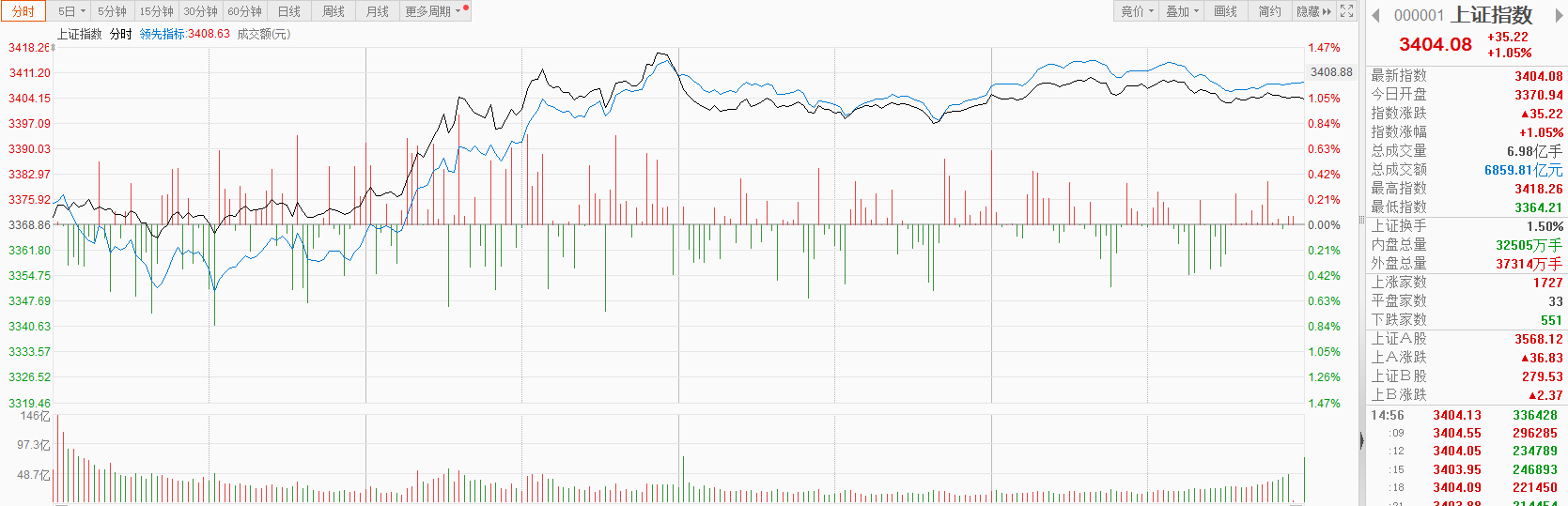

回顾历史,央企改革为国企改革主攻方向。自2013年以来,国企改革大致经历三个阶段:一、2013年11月至2016年6月是政策框架顶层设计阶段;二、2016年7月至2020年是国企改革试点探索阶段,其中以2018年8月为重要分界时点,“双百行动”开启标志着国企改革从局部试点向广泛试点转变;三、2020年至2022年是国企改革三年行动阶段,国企改革进入纵深推进期。

国企改革目标是“强身健体”,旨在增强国企活力,提高企业效益,促进可持续发展。对比地方国有企业、民营企业发现,上市央企在资本市场上呈现出“股价低、活跃度低、估值低”的特征,导致央企经营规模与市值规模的增速不匹配。

整体来看,上市央企营收规模不断取得突破,2022年实现营收30.61万亿元,营收规模占A股半壁江山,较2013年增加100%以上。

从二级市场来看,2013年以来,上市央企的股价、活跃度虽然震荡上升,但低于A股整体水平。其中,上市央企2013年平均股价仅为A股整体的80%,2023年仅为A股整体的64%。

活跃度方面,上市央企换手率也持续低于A股整体水平,2013年央企指数年均换手率为0.85%,2023年为1.1%,均低于A股整体。

估值方面,2023年末央企指数市盈率在8倍左右,万得全A指数在16倍以上,上市央企的市盈率仅为A股整体的一半(图1)。

作为国民经济的中坚力量,央企在国民经济和资本市场中发挥着“压舱石”的关键作用。

今年1月,国务院国资委在中央企业、地方国资委考核分配工作会议明确提出,“各中央企业要更加突出精准有效,推动‘一企一策’考核全面实施,全面推开上市公司市值管理考核”。

在政策的指引下,上市公司纷纷推出“提质增效重回报”行动方案,证券时报·数据宝根据公告统计,截至当前,已有接近500家上市公司推出行动方案,其中上市央企有30余家。

具体措施主要包括:优化财务管理,聚焦主业稳固持续盈利能力;加强创新研发,与战略性新兴产业接轨;稳步夯实公司治理,建立良性互动;坚持提升股东回报,提振二级市场信心等。

政策引导正逐渐落地生效,以央企为代表的上市公司正加速打好提质增效的“组合拳”。

举措1:回馈股东力度持续增强

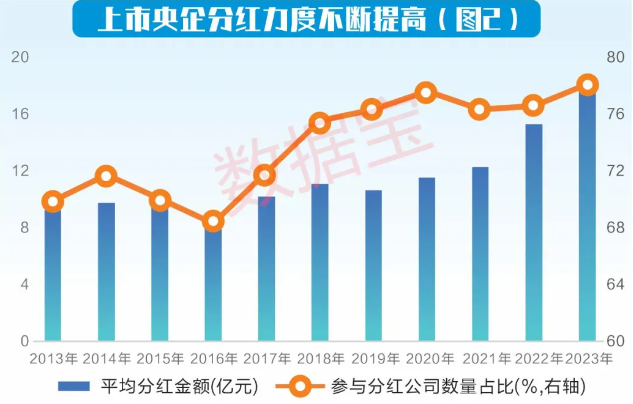

平均分红金额、参与分红公司数量占比创历史新高。上市央企历来是A股公司现金分红的主要力量,据数据宝统计,按除权除息日计算,上市央企分红金额由2013年的3000亿元左右提升至2022年的6753亿元,其中2020年至2022年分红力度明显加大。2023年,已披露分红预案的上市央企,分红金额已超过6600亿元。

2023年,上市央企平均分红金额达到18.6亿元,较2013年已翻番;参与分红的上市央企占比由2013年的70%提升至2023年的78.29%。上市央企平均分红金额、分红公司数量占比均创下历史新高(图2)。

回购金额连续多年超过百亿元。回购是上市公司市值管理的重要手段,在一定程度上可以提振公司股价。

据数据宝统计,2023年有90家上市央企披露回购方案,仅统计有披露回购金额或回购股份数量的公司看,拟回购金额和股份数量上限达到132.13亿元和18.58亿股,金额和数量均处于历史高位。

从2019年以来,上市央企积极开展股份回购,历年拟回购金额均高于100亿元(图3)。

从回购履约率(实际回购金额/预案金额)看,上市央企中位数持续保持100%,回购诚信度极高。

另外,第三轮国企改革以来,以“市值管理”为目的的回购数量明显增加,2013年至2019年仅有11家;2020年至今超过20家,如招商南油、海康威视、中远海控等公司。

重要股东增持力度加大。从重要股东增持情况来看,与地方上市国企相比,2023年以来上市央企增持力度加大。以变动截止日期计算,2023年以来,上市央企重要股东增持金额超440亿元,净增持金额超60亿元;上市国企同期增持金额为410亿元左右,净增持金额为-40亿元左右。

值得一提的是,2013年至2022年,上市央企净增持规模远超上市国企,2016年、2018年市场大跌,上市央企扛起护盘“重任”,净增持分别为199.77亿元、84.7亿元。

举措2:积极研发创新,降本增效成效显著

科技创新是公司迈向高质量发展的重要“法宝”,央企是国家关键领域科技创新的重要力量。长期以来,受行业分布、运营模式、管理制度等因素影响,国有企业还存在研发投入不足、营业成本较高的问题。

自2013年以来,上市央企研发强度虽与上市民营有一定差距,但前者保持稳定上升趋势,2013年上市央企平均研发强度均值为3.51%,2022年达到4.87%。2023年,已披露年报的上市央企平均研发强度依然超过4%。

国企改革以来,央企不断调整业务、人员结构,控制成本成效显著,在整体规模增加背景下,上市央企三费率(销售、管理、财务)加权均值稳中有降。2016年,上市央企三费率加权均值达到近10年高点,为14.37%,此后逐年走低。

2022年,上市央企三费率加权均值降至8.98%,创10余年来新低,相比高点下降超5个百分点。已披露2023年年报的上市央企三费率加权均值继续保持低位,目前仅为9.45%(图4)。

举措3:与投资者互动积极性显著提高

投资者了解一家公司除了上市公司公告、调研或券商研报之外,投资者互动平台是重要途径。

2022年5月,国务院国资委印发《提高央企控股上市公司质量工作方案》,提出“强化投资者关系管理,建立多层次良性互动机制”“推动业绩说明会常态化召开,使高质量业绩说明会成为央企标配”。

在政策推动以及市值管理的双重要求下,上市央企与投资者互动积极性明显提升。

根据投资者互动平台信息统计,以咨询日期为准,2021年以来,上市央企董秘互动频率明显加快,回复等待天数(董秘回复日期与投资者咨询日期的间隔)明显减少,2021年以前平均为22.23天,2023年平均为16.03天,2024年(截至4月15日)缩减至10天以下(图5)。

此外,2024年以来,上市央企借助业绩说明会、调研接待会等方式,与投资者拉近距离,建立高效、顺畅的信息披露制度和流通机制。

价值创造力最大化

上市央企进行市值管理由来已久,根据公告查询显示,早在2009年,就有公司在年报中提及“市值管理”。据数据宝统计,在过去10余年中,提及“市值管理”的上市央企累计有140余家。

在政策指引下,2023年年报提到“市值管理”的央企数量创历史新高,截至4月15日,虽然仅有一半左右上市央企已披露2023年年报,但提及“市值管理”的公司数量至少有34家,其中中国中车、国投资本、东华科技等公司在多个年度提及“市值管理”。

综合来看,通过市值管理,央企在二级市场、成长性、运营效率方面取得显著的成绩。

二级市场方面,有市值管理的上市央企股价表现明显强势。以历史上年报提及“市值管理”的上市央企为样本,计算首次提及以来(年报披露日,截至4月15日)的涨跌幅,并与央企指数(866059.WI)、沪深300指数同期涨跌幅进行对比。

整体来看,140余家上市央企首次提及“市值管理”以来平均涨幅接近45%,跑赢同期央企指数、沪深300指数。

其中长江电力在10份年报中提及“市值管理”,自2009年4月30日首次提及以来,公司股价累计涨幅超过350%,大幅跑赢央企指数、沪深300指数。

中金黄金、中国中铁均在9份年报中提及“市值管理”,前者首次提及以来股价累计涨幅超120%,后者累计涨幅为7.15%。15家公司在4份年报中提及“市值管理”,首次提及以来股价累计涨幅均值超过80%,8家公司跑赢同期央企指数;24家公司2次提及“市值管理”,首次提及以来股价累计涨幅均值超过90%。

成长性方面,上市央企净利润增速持续超过GDP增速。提质增效是国企改革的重要目标,其中利润增长是核心。

以可比数据对比来看,上市央企在第三轮国企改革后体现出强劲的成长性,2020年受疫情影响,A股净利润增速表现整体一般。

有市值管理的上市央企2021年、2022年净利润同比增速(加权,剔除极值影响)分别为21.93%、6.1%,远超同期GDP增速以及其他上市央企公司净利润增速。

有市值管理的上市央企中,仅统计已披露业绩数据的公司,有55%的公司2023年净利润增速超同期GDP增速(5.2%),近七成公司今年一季度净利润增速超同期GDP增速(5.3%)。

公司运营方面,效率提升,上市央企人均创收翻番。以人均创收来看,从2013年至2022年,上市央企人均创收保持稳定上升趋势,2013年平均为177.43万元,2022年达到355.92万元,较2013年翻番。

从人均创利来看,2013年上市央企人均创利均值为13.4万元,2020年以来持续超过20万元,2022年达到26.65万元。

值得注意是,已披露2023年年报的上市央企人均创收、人均创利平均值分别达到504.66万元、29.36万元,均较2022年有大幅提高。

央企市值管理任重道远 推出更多切实有效措施正当时

在过去10余年的国企改革中,上市央企积极作为,充分发挥表率作用,不断加大分红、增持力度,“诚信”回购;在政策的引导下,“瘦身”控制成本,聚焦业务,持续加大研发投入,积极布局新能源汽车、新能源、人工智能、生物技术、新材料等战略性新兴产业;主动“贴近”投资者,通过多种方式与投资者积极互动。

在多重举措下,上市央企市值管理不仅在二级市场得到正向反馈,在费用率大幅下降的同时,公司运营效率取得质的突破,人均创收及人均创利提升速度、成长性、稳定性明显超越其他性质的上市公司。

从二级市场的表现来看,自2023年12月以来,在市场情绪持续低迷的情况下,A股央企板块迎来罕见的月度5连阳,这背后不仅是市场对高股息资产的认可,更是央企市值管理策略逆势发力的有力证明。

然而,上市央企大多集中在传统行业,在庞大的体量下,虽然占据市场近半的营收与净利润,但股价、活跃度及估值仍长期维持低位,导致市场关注度相对较低。

在更多情况下,上市央企被视为“防御资产”,缺乏足够的市场流通性。作为对比,成熟的港股、美股资本市场,营收规模较大的公司股价、活跃度相对较高。因此上市央企通过市值管理提升估值任重而道远,推出更多切实有效措施正当时。

业内专家指出,市值管理的核心是上市公司的价值创造,未来更积极的变化有望表现在分红派息、回购,以及并购重组等方面。

如何有效地开展市值管理,结合政策导向及公司现状,可主要从以下几方面重点铺开:

1.鼓励上市公司聚焦主业,综合运用并购重组、股权激励等方式提高发展质量,加快布局人工智能、生物技术、新材料等战略性新兴产业。

《中央企业高质量发展报告(2023)》显示,2020年至2022年,中央企业在战略性新兴产业领域年均投资增速超过20%,2023年占比升至32.5%。根据目标,到2025年将实现央企战略性新兴产业收入的占比达到35%。

2.开展实质性的提振信心举措,提升公司回报水平。新“国九条”提出,引导上市公司回购股份后依法注销。

目前,上市央企的回购、增持规模相对其他性质的公司仍有待提升,部分上市央企整体呈现为股东净减持状态。因此,上市央企可以提高以“市值管理”为目的的回购规模,鼓励公司大股东、高管积极增持公司股票。

3.持续推进降本增效,降低运营成本。

虽然上市央企三费率整体呈下降趋势,但不乏三费率持续超过30%,甚至50%的公司,导致利润水平低于同行其他公司,进而影响公司竞争力。

上市央企应进一步完善财务管理,降低资金成本,采取全面推行资金集中管理,提高资源使用效率等措施。

4.加强互动,提高治理水平。

上市央企应加强与投资者、监管机构、媒体以及社会各界的互动交流,不断提升公司的透明度和公信力。

同时,上市央企还应加强ESG的信披,确保上市央企ESG信披全覆盖;同时还应优化内部管理机制,强化董事会和监事会的监督职能,以提升公司在权威机构的评级,促进可持续发展,为市值管理提供保障。

来源:证券时报网数据宝(12)

未经允许不得转载:财富在线 » 三大举措齐发力,上市央企市值管理成效显著

评论前必须登录!

登陆 注册