回顾2015年牛市后的A股市场表现,我们可以观察到消费与科技成长板块经历了一段长期的趋势性上涨行情。

在这个过程中,涌现出了一大批涨幅多倍甚至十倍以上的优质个股。其上涨背后的宏观环境、产业驱动与个股企业竞争优势,以及同时期的市场风格偏好与交易结构,值得我们深度思考和研究。

首先,消费与科技成长板块均经历了较长期的阶段上涨。

优质个股组合期间累计净值涨幅超过十倍,每年净值表现翻倍。通过个股自由流通市值加权涨跌幅计算,“十倍股”在两轮行情中的累计净值涨幅均超过十倍。

在第一轮大消费行情中,消费“十倍股”期间净值最终上涨12.2倍;而在第二轮科技“十倍股”行情中,以上个股组合净值最终涨幅高达14.3倍。

其次,“十倍股”背后是业绩改善、市场匹配与资金涌入。

策略视角下,“十倍股”行情期间盈利能力大幅改善几近翻倍,且恰与彼时的市场的风格偏好相匹配,同时又存在大量增量资金入市的增持助力,多因素共同叠加推升了“十倍股”行情。

再次,宏观政策、产业发展与企业财务共同推动“十倍股”盈利提升。

1)宏观层面上,2014年后消费逐步取代投资成为拉动GDP增长的主要动力。2019年后科技产业景气高涨并成为我国经济增长的中坚力量。

2)产业维度层面亦有明显改善,2014年后存量经济下龙头竞争优势愈发凸显,竞争格局的优化使得消费行业龙头相比尾部公司的差距不断拉大。2019年后科技产业在新技术商业化应用落地与国产化加速的背景下多产业景气周期上行共振。

3)微观财务表现上,“十倍股”的盈利能力提升的根源在于核心资产在盈利改善期间毛利率更为稳定;在经营层面核心资产主要通过利用自身强议价能力对外侵占上下游资金提升经营效率,而非核心资产则更倾向于内部控费。

最后,风险偏好提升“十倍股”戴维斯双击。

两次“十倍股”行情背后对应的是不同风险偏好与风险评价之下不同的市场风格,而期间“十倍股”恰与彼时的市场风格偏好相匹配。

消费“十倍股”行情期间市场整体风险评价持续提高而风险偏好处于低位,而消费股具备盈利的确定性优势。

相反,科技“十倍股”估值水平更高久期更长,风险偏好提升、风险偏好下行期间其估值修复弹性较大,叠加盈利的同步改善形成戴维斯双击,推动股价大幅快速上涨。

此外,增量资金入市增持助力“十倍股”上涨。

除去DDM模型内的变化,交易维度上两轮“十倍”行情期间均出现了增量资金大幅涌入A股市场,且增持对应板块的现象。消费“十倍股”行情期间A股国际化加速,DCF估值体系下外资偏好具备盈利长期确定性优势的消费核心资产。

科创板的设立使得优质科技股权资产供给更为充裕,也为增量资金提供了匹配的投资标的。

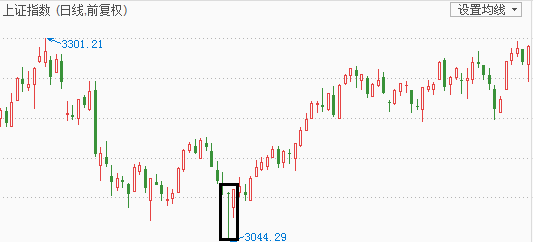

当下市场环境,我们依然可以遵循上面的主要逻辑来进行下一轮十倍牛股筛选布局,不过要记住,既然看到了10倍的向上空间,就不要再计较过程中波动回调的几十个点。

十倍是长期的过程和结果,不是几天几个月,而是以年度为单位计算的。这不仅仅需要“看得准”的眼光,更需要“拿得住”的心态。

文章内容仅供参考,不构成投资建议!(22)

评论前必须登录!

登陆 注册