参与转融券业务成本将大幅降低,证券公司喜提全面注册制落地的又一政策大礼包。

回顾史上,中证金有4次下调转融资费率,A股均出现不同程度上涨。这一次是结合全面注册制推出的转融券费率下调,将如何影响券商融券成本?又将如何影响券商板块乃至A股走势?

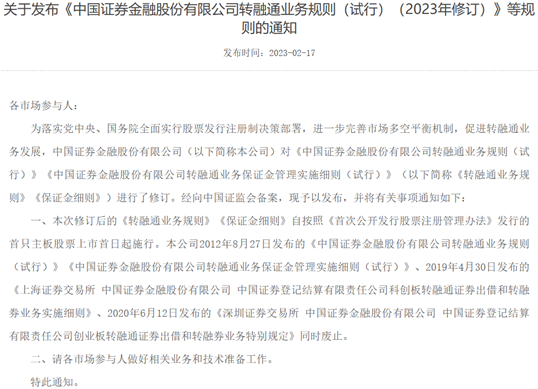

2月17日,市场翘首以盼的全面注册制正式落地实施,165部相关制度规则的正式文件也陆续公布。为对标全面注册制优化融资融券和转融通机制的要求,中证金融同期发布《中国证券金融公司转融通业务规则(试行)(2023年修订)》等两项规则。

作为全面注册制的配套文件,本次《转融通业务规则》修订涉及的主要阵地为主板市场,而这也是继科创板、创业板后,对行之有效的转融券优化措施的进一步推广。

具体来看,本次修订主要有市场化、降门槛、降成本和灵活性四大看点:

市场化方面,主要提升主板转融券业务的市场化水平和成交效率;

降门槛方面,拓宽主板转融通标的证券范围和出借人范围;

降成本方面,大幅降低证券公司参与转融券业务成本,转融券费率差统一降至0.6%,取消转融通业务保证金比例档次最低20%的限制;

灵活性方面,增加了对交易类强制退市情形的业务处理规定;对涉及终止上市的标的证券,增加了协商提前了结的灵活处理方式。

有券商信用业务负责人认为本次修订对证券公司的积极意义在于释放部分流动性。兴业证券非银首席徐一洲的看法是,具体节省的业务成本目前无法测算,“本次降成本的核心本质在于影响业务需求,融券业务市场化进一步提升,进而提升客户需求,但具体增量还是未知数。”

大幅降低证券公司转融券业务成本,这对行业而言无疑是重大利好。在具体的业绩增量上,据广发证券研究团队测算,全面注册制下,通过优化转融券机制、扩大券源供应等配套制度完善多空平衡机制,主板优化现行配套制度,券商两融利息净收入有望新增48亿元。

涉及六大修订内容

为推进全面实行股票发行注册制,进一步完善全市场多空平衡机制,近期,中证金融借鉴科创板和创业板转融券机制优化成功经验和业务实践,对沪、深主板转融券机制进行优化。具体来看,本次《转融券业务规则》修订并未改变原有章节,修订内容主要涉及六大方面。

一是优化并统一转融券约定申报方式。包括明确中证金融可以将借入的战略配售股票出借给证券公司;明确规定约定申报方式下的转融券期限、费率可以协商确定,转融券约定申报实时成交并实时调整证券公司账户可交易余额;对非约定申报方式的期限费率、转融券成交匹配、转融券信息披露等相关条款进行适应性修订。

二是优化并统一转融券交易展期、提前了结相关规定。包括明确展期、提前了结的申报、撤单时间,出借人和借入人应在同一交易日提交展期、提前了结的申请;对展期数量、展期期限、展期和提前了结的费率进行规定;三是适应性修订转融券约定申报清算交收环节的相关表述。

三是强化业务风险控制。包括增加暂停证券公司参与转融通服务的情形,进一步防范业务风险;要求证券公司在开展转融券业务过程中,禁止任何形式的利益输送。

四是完善退市标的转融券处理。包括提升业务规则完备性,增加对交易类强制退市情形的转融券处理规定;提升处理灵活性,增加规定转融通标的证券终止上市的,可以协商提前了结,并增加现金或其他等价物了结作为兜底条款以应对极端情况。

五是为业务发展提供配套机制。包括明确经中国证监会批准后,中证金融可以将证券出借给证券公司,供其用于做市、风险对冲等;取消保证金比例上、下限要求等。

六是其他适应性修改,如相关文字表述;结合归还差错处理实际,将错还存托凭证纳入错还资金、证券的情形一并考虑,合并并调整差错处理相关条款;增加出借人的释义,并明确存托凭证比照股票处理等等。

史上4次下调转融资费率,A股走势如何?

最近一次下调转融资是2022年10月20日晚间,中证金融决定整体下调转融资费率40BP,次日上证指数小幅上涨。

时间排序,更接近的是2019年8月7日,中证金整体下调转融资费率80个基点。2019年A股启动了一轮小牛市,不过消息公布时到正处于回调中,8月8日证券板块指数高开3%,但出现高开低走,最终收涨涨1.35%。

再看2016年3月21日,证金宣布恢复转融资业务182天、91天、28天、14天、7天五个期限品种,并下调各期限转融资年利率。

当时股市刚刚经历第3轮大跌,加上市场杠杆水平已处于合理甚至偏低区间,此时,转融资费率下调,降低在风险可控条件下的杠杆成本有利于释放市场看多情绪,有助于恢复市场多方对于未来走势判断。

调低当日,券商股掀起涨停潮,证券板块指数涨停。

时间较远的是2014年8月15日,转融资业务费率将下调80个基点,182天期转融资费率从6.6%降至5.8%。当日证券板块指数涨2.57%,随后一波大牛市启动。

市场化、更灵活背后体现三大修订思路

市场化提升、灵活性改善、降低业务成本,对资本市场而言,本次《转融通业务规则》的修订主要带来三方面积极意义:

一是进一步健全资本市场基础交易制度,优化转融通机制,促进全市场多空平衡;二是实现了全市场转融券业务模式的整合统一,重点将科创板、创业板行之有效的转融券优化措施推广到主板,并为在北京证券交易所市场推广预留了空间;三是全市场各板块转融券业务处理统一后,有利于增加市场供给、提升交易效率,进一步满足参与方多样化需求。

其背后三大修订思路也值得关注。

一是整合转融券业务相关规则。在现有转融通业务法律法规框架下,将科创板和创业板的相关条文内容,调整后纳入修订后的《转融通业务规则》。

二是吸收科创板、创业板转融券优化措施,统一各板块转融券业务处理。包括允许中证金融将从战略投资者借入的配售股票出借给证券公司供其开展融券等业务;调整单笔转融券申报的上下限数量,统一沪深市场转融券申报、撤单时间;为扩展证券公司转融通借入证券的用途,如用于做市与风险对冲等,预留制度空间等等。

三是结合相关规则修订和业务实践完善业务规则。如结合沪深交易所股票退市制度修订情况,完善退市股票转融券处理机制;再如根据上位法规修订情况,调整规则部分条款表述;在响应市场需求方面,适当调整展期申报限制要求,便于未来实现归还当日申请转融券约定申报展期,方便参与人更加灵活的申请展期,减少由于证券涨停等原因导致的归还违约等等。

券商两融业绩增量或达到48 亿元

作为配套文件,《转融通业务规则》的修订推出与全面注册制的落地保持着一致的节奏,早在2月1日,为推进全面实行股票发行注册制,中证金融发布了就《转融通业务规则(征求意见稿)》等公开征求意见的通知,反馈意见截止时间为2月8日。

随着《转融通业务规则》的正式出台,全面注册制下主板存量板块变革后的两融业务,给券商业绩带来的增量贡献也清晰可见。

广发证券研究团队认为,此前,我国两融业务尤其是融券发展较为滞后,主因券源品种和规模有限、转融券机制不畅、风险和收益失衡降低出借方意愿、机构参与意愿较低等。

从科创板、创业板到主板,如今两融规则及转融通办法的统一优化,有望提高市场定价效率,主要表现为:新股上市首日即可纳入融资融券标的,统一不同板块的包括转融通证券出借机制及转融通市场化约定申报等做法,有助于扩大出借券源、提升投资者参与度。

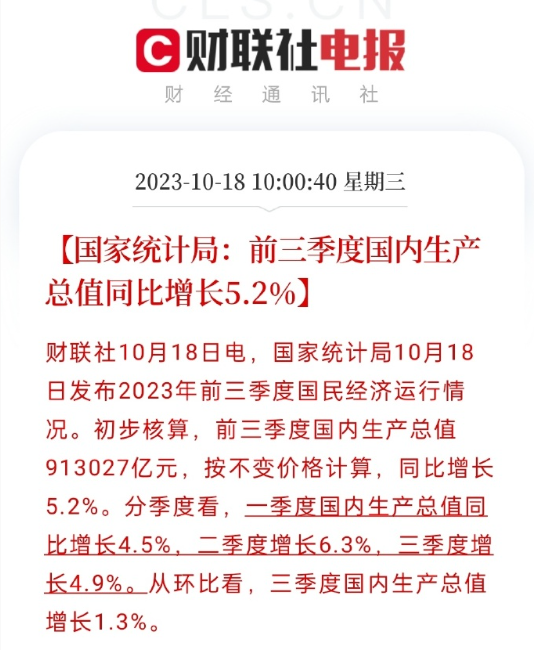

与此同时,更加灵活的、市场化的融券制度有望拉动融券余额,优化两融结构。以科创板及创业板为例,实行注册制后,全市场融券比例占两融余额快速提升,到2021年5月的高点,融券余额达到1517亿元,占比达到9.8%。

广发证券同时提到,对券商而言,通过优化转融券机制、扩大券源供应等配套制度完善多空平衡机制,主板优化现行配套制度,两融业务规模及集中度有望进一步提升,尤其是占比逐渐提升的融券业务。

以 2021年主板上市及交易规模为基数,测算存量板块注册制改革带来的增量贡献,中性假设下,券商两融利息净收入新增48 亿元。

来源:财联社

未经允许不得转载:财富在线 » 券商再迎“定向降准”利好 中证金调降转融券费率

评论前必须登录!

登陆 注册