基准10年期美债收益率周一(9月19日)自2011年以来首次在盘中升穿了3.5%关口,再度缔造了年内全球债券收益率飙升的一个新里程碑,因市场预计誓言遏制高通胀的美联储,本周料将连续第三次大幅加息75个基点。

行情数据显示,10年期美债收益率隔夜盘中一度触及3.516%,突破了6月中旬以来债市的一道关键心理防线,此后略有回落,尾盘时交投于3.495%附近,全天上涨约3.9个基点。

当然,隔夜美债市场的主要卖压仍然集中在对美联储利率变动最为敏感的两年期国债上,2年期美债收益率尾盘上涨7.3个基点报3.949%,盘中触及2007年10月以来的新高。一旦2年期美债收益率在后市进一步升破关键的心理关口——4%,很可能将是美债市场又一个具有轰动效应的时刻。

其他期限收益率周一也普遍上涨。3年期美债收益率上涨6.3个基点报3.898%,5年期美债收益率上涨5个基点报3.689%,30年期美债收益率上涨0.1个基点报3.518%。

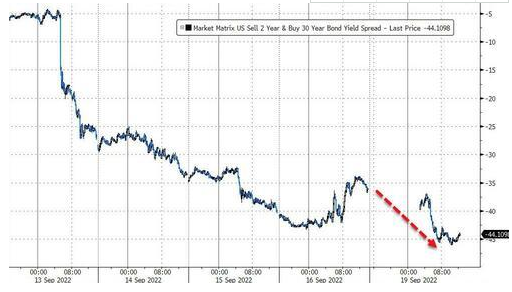

从收益率曲线的角度看,2年期与30年期美债收益率间的倒挂幅度,周一进一步走阔至了约45个基点,创下2000年以来最深的倒挂,表明美国经济面临的衰退风险正与日俱增。

目前,交易员们普遍认为美联储本周再次加息75个基点基本已成定局,甚至有人开始押注为遏制物价压力加息幅度将达100个基点。

投资者也在提高对美联储政策利率在2023年初最终可能触及的峰值水平的预期阈值,3月的OIS合约显示市场押注的利率峰值已达到4.48%,这预示着短期美债收益率很可能还有上行的空间。

BMO Capital Markets美国利率策略负责人Ian Lyngen表示,假设美联储点阵图显示终端利率将达到4.25%-4.50%,那么2年期美债收益率升破4%的路径很容易想象得到。4.25%的水平可能是一个合理的目标,如果人们相信美联储将兑现维持利率在高位水平一段时间的承诺的话。

花旗策略师William O’Donnell则指出,如果10年期美债收益率率证明能够持续位于3.50%上升,那么其可能进一步试探3.76%附近的压力位,这个2011年2月触及的高点最终在当时未能守住,而自那以后就再未见到过。

美股愈发“压力山大”?

基准十年期美债收益率向来有着“全球资产定价之锚”的称号,而随着其隔夜升破3.5%关口,这对今年始终难以站稳脚跟的美国股市而言,无疑再一次构成了严峻挑战。

当利率处于极低水平,例如2008年金融危机后以及2020年新冠疫情后的近零水平时,投资者很容易证明将资金投入风险相对较高的股市是合理的——他们从股票中获得的回报几乎总是高于几乎为零的政府债券,这使得华尔街一度无比迷信“TINA”策略:除了买入股票之外别无选择。

然而,这一趋势在今年被彻底颠覆了。

在美联储数次加息之后,美国国债市场的收益率已攀升至多年来的高点。Strategas的数据显示,目前标普500指数中,只有不到16%成分股的股息收益率高于两年期美债收益率,只有不到20%的公司的股息收益率高于10年期美债收益率。这些数字均是2006年以来的最低比例。

“以往很多投资者选择在股票市场冒险,因为在其他任何地方都无法获得回报。现在是人们重新思考的时候了:我真的需要冒这个险吗?”北方信托财富管理公司首席投资官Katie Nixon表示。

值得一提的是,10年期美国国债的实际收益率目前也已达到了1.16%的水平,为2018年以来最高,5年期实际收益率更是触及了2008年以来的最高位。

实际收益率显示的是扣除通胀因素后,投资者有望获得的回报。今年年初,所谓的实际收益率还一度在-1%左右,其快速的上涨已成为了打压科技股等高成长性股票的一大元凶。

尽管周一美国三大股指普遍自低位有所反弹,但市场整体情绪依然较为谨慎。美国三大股指在过去五周里则已有四周收跌。纳斯达克综合指数上周更是重挫5.5%,为6月以来最大单周跌幅。

对全球经济健康状况的担忧,以及主要央行可能进一步大幅加息的“幽灵”,持续惊扰着投资者。

Lombard Odier首席经济学家Samy Chaar表示,“感觉本周将是成败在此一举的一周。上周我们经历的重新定价带来的焦虑还在,完全看不出市场情绪正在好转。”

Nixon指出,尽管此时此刻,笼罩在投资者头顶的许多坏消息似乎已经消化殆尽。但考虑到货币政策收紧、美国和全球经济增长放缓以及通胀高于趋势水平等因素,市场也很难轻易走高。“推动市场走高的催化剂会是什么?在这方面,短期内情况仍很不明朗。”

来源:财联社

未经允许不得转载:财富在线 » 11年来首次!十年期美债收益率升穿3.5% 意味着什么?

两大风向标级会议将召开!游戏业迎来科技创新 政策修复双击

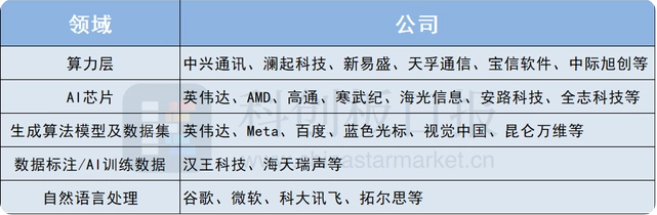

两大风向标级会议将召开!游戏业迎来科技创新 政策修复双击 AIGC有望带动算力需求,利好运营商/算力设备/温控/视频应用

AIGC有望带动算力需求,利好运营商/算力设备/温控/视频应用 重磅新题材!AIGC后,CPO有望成为高算力下解决方案

重磅新题材!AIGC后,CPO有望成为高算力下解决方案 盘前重大事件!谷歌宣布计划推出聊天机器人Bard

盘前重大事件!谷歌宣布计划推出聊天机器人Bard “禁酒令”疯传,五万亿白酒板块全线杀跌

“禁酒令”疯传,五万亿白酒板块全线杀跌 量子通信网络重大突破!我国科学家实现模式匹配量子密钥分发

量子通信网络重大突破!我国科学家实现模式匹配量子密钥分发 ChatGPT飓风过境 站在暴风眼的才是最大赢家?

ChatGPT飓风过境 站在暴风眼的才是最大赢家? 一文看懂ChatGPT|本质是弱AI到强AI的阶跃,微软和谷歌商业落地是投资风向标。

一文看懂ChatGPT|本质是弱AI到强AI的阶跃,微软和谷歌商业落地是投资风向标。

评论前必须登录!

登陆 注册