1.半导体行业:关系国家安全和经济增长,是数字经济之基石

半导体兼具战略性和市场性两大特点。“战略性”主要体现在维护国家信息安全、占据信息市场主导权。“市场性”主要体 现在其市场需求日益增长。因此,半导体对国家安全和经济增长至关重要,一直是全球主要经济体竞争的目标。

当前,国家将数字经济作为核心发展战略之一,半导体作为新一代信息技术的核心,是数字经济时代基石。要抓住新一轮科 技和产业革命机遇,离不开半导体产业的发展。

半导体行业经济体量巨大,是由上游支撑产业、中游制造产业和下游应用产业构成。尤其是下游应用领域不断拓宽。

1.1.大周期约十年,需求核心驱动源于技术发展

2022年全球半导体行业市场规模达到5801亿美元,达到历史新高,过去十年复合增长率7.4%。

通过分析过去20年的全球半导体销售额同比增速,发现半导体行业大周期约10年,即每10年一个“M”形波动,主要原因是 一方面受全球GDP增速变化影响,另一方面主要是技术驱动带来的行业发展。

2023年上半年全球半导体处于下行周期,但AIGC带来的新一轮技术创新引发需求大幅提升,行业有望在2024年迎来上行周期。

半导体行业因技术驱动而形成的十年大周期,本质上是因为半导体从研发到产品应用的周期约10年,新产品的应用驱动着半 导体行业向上发展。从1965年至今,半导体产品制造技术经历了六代发展,核心指标芯片特征尺寸从12μm缩小至3nm,缩 小了4000倍。

1.2.小周期约三年,预计2024年行业迎来上行周期

大周期看技术,小周期看需求。小周期主要是受下游需求周期波动影响,从全球半导体销售额同比来看,行业小周期约3年。

上一轮周期高点在2021年8月。2023年1月全球半导体销售额413亿美元,同比减少19%。从产业周期判断,2023年下半年预 计迎来下行周期拐点。

2024年,一方面传统芯片将进入库存拐点,另一方面AIGC对算力需求的大幅提升,将带动新兴芯片需求的爆发,将加快上行 周期的到来。

1.3.半导体行业:2022-2030年CAGR约7%,多领域驱动行业增长

根据麦肯锡预测,2022-2030年,全球半导体行业年复合增长率达6.7%,2030年市场规模达10300亿美元。

半导体五大下游领域为通讯、计算和数据存储、汽车电子、工业电子、消费电子,2022年销售额占比39%、34%、10%、 9%、8%。

2022年至2030年,预计汽车电子和工业电子市场增速最快,汽车电子市场将从580亿美元增长至1600亿美元,年复合增长率 14%,工业电子将从560亿美元增长至1400亿美元,年复合增长率12%。

1.4.集成电路是主要研究方向,占半导体销售额的80%

半导体产品分为四大类产品:集成电路、分立器件、光电器件和传感器。WSTS预计2023年集成电路占半导体销售额80%以上。 WSTS预计2023年集成电路产品中,逻辑、存储、模拟、微处理器分别占据31%、20%、16%、14%的市场份额。

1.5.新兴产业带来“芯”需求,带来新发展

数据、信息爆发式增长,数字化、自动化、智能化需求浪潮迭起。以人工智能、云计算、智能汽车、智能家居、物联网等为代 表的新兴产业蓬勃发展,催生出许多新的芯片应用需求,如AI芯片、HPC芯片、汽车MCU等,这些创新应用将成为半导体行 业的驱动力。

2.半导体设备:制造集成电路,是半导体行业的基石

半导体设备用来制造集成电路(芯片 )。“一代设备,一代工艺,一代产品”。半导体产品制造要超前电子系统开发新一代 工艺,而半导体设备要超前半导体产品制造开发新一代产品。行业的发展源于设备的更新迭代,是半导体行业的基石。

2.1.去年半导体设备全球1076亿美元市场,中国占比约26%

2012-2022年全球及中国半导体设备市场规模年复合增长率分别达11%、27%,中国市场增速快于全球。 我国半导体设备销售额占全球比重提升。2022年全球半导体设备市场为1076亿美元,中国大陆半导体设备销售额占全球销售 额26%,达到283亿美元,超出中国台湾(25%)、韩国(20%)、北美(10%),连续三年成为全球最大半导体设备市场。

2.2.芯片制程不断缩小,带动资本开支提升

历史上芯片发展一直遵循摩尔定律。摩尔定律的核心内容是集成电路上可以容纳的晶体管数目在大约每18个月到24个月会增 加一倍。摩尔定律核心是经济定律。

随着芯片制程不断缩小,摩尔定律逐步失效。2018年,芯片实际性能与摩尔定律的要求间的差距扩大了15倍。

随着摩尔定律的失效,芯片制程缩小带来建设成本急速上升,带动设备资本开支提升。5nm芯片的晶圆厂建设成本高达54亿美 元,是28nm的6倍。

2.3.周期受行业资本开支影响,约三年一个周期

全球半导体资本开支:IC insights预计2022年全球半导体资本开支1817亿美元,同比增长19%。内存市场疲软及美国对华制裁 下,2023年全球半导体设备预计1466亿美元,同比下降19%。

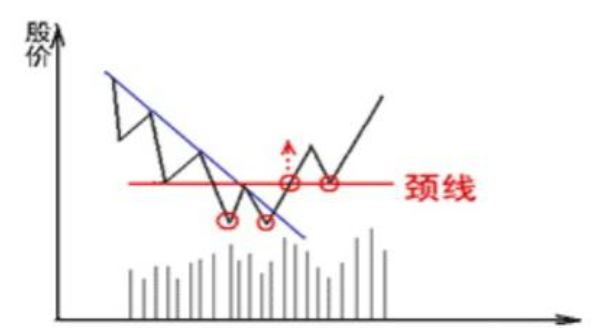

周期性分析:从2000年至今全球半导体资本开支同比增速来看,全球半导体资本开支约3年一个周期。2023年处于行业周期底 部,预计2024年资本开支迎来反转。

2.4.我国芯片国产化率低,长期扩产需求大

我国半导体设备市场驱动力一:芯片国产化率低,具备长期扩产需求

2021年中国大陆集成电路市场规模1870亿美元,IC Insights预计2026年市场规模将达到2740亿美元,复合增长率8%。

2021年中国大陆集成电路产值为312亿美元,占中国大陆集成电路市场的13%,其中纯国产线集成电路产值约123亿美元,占 比约7%。当前芯片国产化率极低,国产化市场空间广阔。

2.5.美日荷半导体设备封锁,倒逼国产化率快速提升

我国半导体设备市场驱动力二:美日荷先进设备封锁,倒逼国产化率快速提升。

2018年以来,美国对华半导体管制不断加码,从华为、中兴、中芯国际等下游不断向上游延申。 n 2022年10月7日,美国BIS对华进行半导体管制,范围扩大至先进芯片、设备、零部件、人员等。 美国半导体设备管制范围:16/14nm以下的先进逻辑工艺芯片、128层以上的NAND闪存芯片、18纳米半间距或更低的DRAM 存储器芯片所需的制造设备。

2.6.半导体产业逆全球化发展,我国政策端支持预期增强

我国半导体设备市场驱动力三:我国政策端支持预期加强,集成电路发展需要“举国体制”。

半导体产业逆全球化成趋势,2022年以来各国积极制定支持政策扶持本土半导体产业发展。

2023年3月10日,十四届全国人大一次会议决议重组科学技术部,组建中央科技委员会,此举有利于统筹科技创新各方力量, 推动健全新型举国体制、优化科技创新全链条管理、促进科技成果转化、促进科技和经济社会发展相结合。

2023年4月6日,全国集成电路标准化技术委员会成立,对推动集成电路产业高质量发展具有重要作用。

3.全球半导体设备竞争格局高度集中,主要由美日荷主导

从全球前十大半导体设备公司营收排名来看,三家美国、四家日本、两家荷兰、一家韩国公司。

中国半导体设备公司2021年全球市占率为1.7%,2019年为1.4%。全球市占率逐步提升且空间广阔。

美国在薄膜沉积、离子注入、量测领域占据垄断地位。应用材料在PVD、CMP、离子注入全球市占率分别为86%、68%、 64%,泛林在刻蚀、电镀设备占率分别为46%、78%,科磊在量测领域市占率54%。

日本在涂胶显影、清洗设备占据优势。东京电子涂胶显影设备市占率89%、迪恩士清洗设备市占率40%。

荷兰光刻机是绝对龙头,原子层沉积处于领先地位。阿斯麦占据全球77%市场份额,先晶半导体ALD设备市占率45%。

风险提示:国产化进程低于预期风险,美国半导体管制加剧风险以及零部件供应风险。

资料来源:2023年4月26日浙商证券《证券研究报告–半导体设备行业研究框架》德讯证顾整理

未经允许不得转载:财富在线 » 自主可控势在必行,国产替代大有可为

评论前必须登录!

登陆 注册