近一周来A股持续反弹,多个底部指标揭示A股已成功迈入底部区域。

总体来看,有五大指标反映出当前市场处于底部区域。

一是近两日已有17家公募及3券商资管机构启动自购,总金额超过16亿元。

二是产业资本回购股份创历史新高,近3个交易日累计209份回购、增持公告发布,今年已有1100家上市公司累计回顾1589亿元,同比增85.5%。

三是当前破净公司数量远超沪指1664点大底时数值,10月18日破净公司数目为378家,破净率7.68%,沪指1664点大底时破净公司数及破净率分别为168家、11.55%。

四是地量见地价,市场近期成交量仅相当于今年以来成交平均值的六成,两融余额与4月触底时接近。

五是上半年住户存款新增超10万亿,远超往年同期数据,市场人士认为该数据的大幅增长预示市场底部到来,曾在多个历史大底位置出现该项目数值的大幅增加。

底部指标一:愈是见底,自购愈频繁

日前,又是一轮基金及券商资管机构自购潮的启动,且在近两日形成高潮。

财联社持续关注公募及券商资管自购情况,自10月17日至10月18日晚间,已有17家基金公司及3家券商资管公告自购,自购金额超16亿元。

上述自购机构包括易方达基金、汇添富基金、南方基金、广发基金、嘉实基金、华夏基金、工银瑞信基金、招商基金、中欧基金、华安基金、博时基金、鹏华基金、睿远基金、景顺长城基金、兴证全球基金、交银施罗德基金、银华基金等,及国泰君安资管、中泰证券资管、华泰证券资管。此外,兴证资管9月30日以来已自购旗下权益和FOF公募化大集合产品3000万元 ,今年以来累计自购旗下权益和FOF公募化大集合产品超过8000万元。

“基于对中国资本市场长期健康稳定发展的信心”,成为上述机构公告的一致出发点。

对比公募基金自购的频率与市场底部情形,可以发现,越是到了相对的底部区域,自购金额显著增多。

统计数据显示,自2010年起,A股出现6次基金公司自购潮,底部信号较为明确的是2018年12月、2020年2月。如2018年12月,大盘见底阶段,基金公司自购愈加频繁。

不过,也应理性分析基金公司的自购,首先,基金公司自购能够一定程度激发底部区域的形成,并稳住市场情绪;其次,从底部区域形成到反弹需要一定时间,如今年1月27日以及3月份发生基金公司自购潮,基金公司集体公告自购护盘,但市场触底反弹的时间要则晚一些。

底部指标二:产业资本强势回购股份,金额同比增86%

自10月14日A股回购新规发布后,截至10月18日记者发稿,关键词搜索“回购”“增持”,相关公告,三个交易日已有多达209份。

中金公司数据统计显示,今年以来,A股上市公司回购1510次,涉及上市公司1100家,回购金额1589亿元,回购金额相比去年同期增长85.5%,2022年A股年度回购金额已创历史新高。

方正证券研报指出,股票回购短期内对股价影响较小,长期来看存在支撑作用。上市公司发布回购预案后,短期内对股价影响较小,半年后、一年后分别达到5.09%、13.18%的平均收益,一年后形成5.27%的平均超额收益。

毫无疑问,回购新规明显降低了回购的限制。

10月14日,证监会对《上市公司股份回购规则》《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》(以下简称《回购规则》)部分条款进行修订,并向社会公开征求意见。

平安证券研报称,回购政策松绑释放积极的维稳信号,回购和增持的门槛降低将引导更多公司参与回购和增持,有助于增强市场信心。回顾历史来看,监管通常在市场相对低迷的时期对回购政策实施松绑,政策时点与股市低点基本对应,释放积极的政策维稳信号,信号意义大于规模意义。

底部指标三:成交量、两融等数据位于历史低位

“地量见地价”,被市场较多技术分析人士认为是市场进入底部区域的信号,当前多个市场指标处于低位。

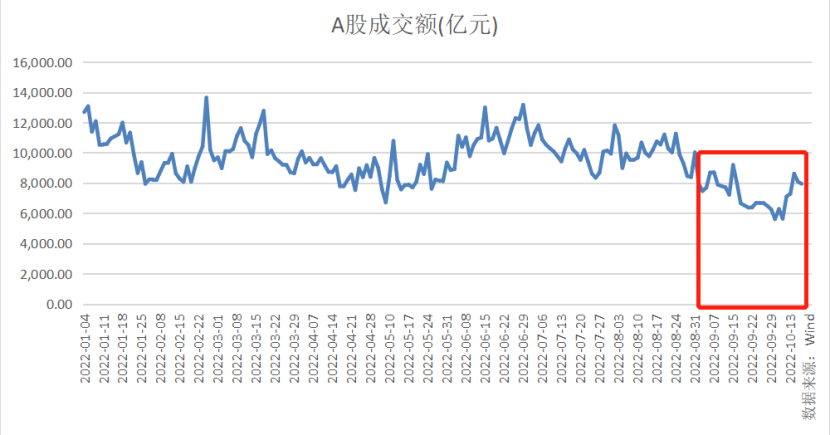

自9月份以来,两市成交额一路走低,并在9月底创出今年以来新低,国庆假期前后一周成交额维持在不到6000亿下方,10月11日A股成交额仅有5643.80亿元,是今年以来的日成交均值的六成,该均值数值为9460.00亿元。

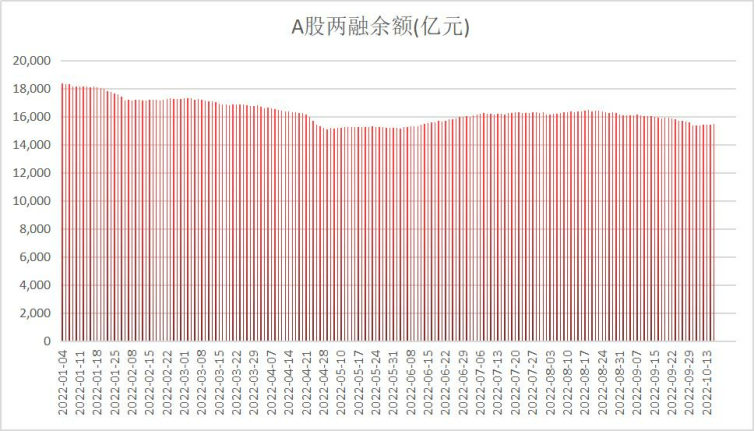

A股两融余额持续走低,近期两融余额已和4月底行情触底时相差不大。

近期两融余额低点发生在10月10日的15367亿元;而今年以来两融最低点为4月29日的15120亿元,两者相差247亿元,这对于以万亿为单位两融数值来说,仅仅是“小数点”级别的差距。

底部指标四:存款新增10万亿元创历史纪录

近日,央行发布数据显示,今年上半年,人民币存款增加18.82万亿,同比多增4.77万亿。其中,住户存款增加10.33万亿,该数值远超往年同期数据,2018年至2021年各上半年住户存款分别增加4.26万亿、6.82万亿、8.33万亿、7.45万亿。

由此来看,2022年上半年增加的住户存款,创出近年同期的新高。

市场人士分析认为,该数据每次跨越式增长,都象征市场底部到来,如2009年、2011年、2014年、2020年。

底部指标五:破净上市公司数量创历史新高

当前,破净公司远超A股历史大底时数量,尽管上市公司总数超过当年,但破净公司之多,仍不容小觑,市场也认为该数值是市场触底的重要指标之一。

以10月11日市场低点时来看,剔除35家市净率告负的上市公司,428家上市公司市净率低于1,也就是说上述公司股价跌破每股净资产。

即便以经过小幅反弹的近期数据来看,10月18日收盘,仍有378家上市公司跌破净资产。

2008年10月28日,沪指创历史大底1664点,彼时222家市净率小于1,剔除54家市净率为负值的公司,则仅有168家。

对比破净率可以发现,当前破净率距离历史大底已相去不远。10月11日、18日破净率分别为8.71%、7.68%,沪指1664点大底时破净率为11.55%。

准备迎接中国相关资产的“追赶行情”

海通证券研究认为,牛熊周期看股市调整时空显著,当前估值接近4月底,回到历史大底时水平,投资者仓位、交易热度均在历史底部;大趋势是,基本面领先指标确认4月底部扎实;小趋势方面,稳增长、保交楼落地有望推动股市迎来年内第二波机会。

海通证券在研报中指出,从股市牛熊周期来看,A股2021年开始的大调整时空已经比较显著。外围因素只是A股的短期扰动,股市的中长期走势最终取决于自身基本面。

方正证券四季度大类资产配置报告称,对于A股后市乐观看多。

一是从历史经验来看,PPI是和企业盈利状况关联度最为密切的宏观经济指标,预计PPI同比增速将于年底降至0以下,当前已经进入到本轮盈利下行周期的中后期,而“市场底”通常会先于“基本面底”出现。

二是以美联储为首的全球货币政策收紧预期边际拐点已经出现,年底美联储加息力度预计大概率会放缓。

三是从估值情况来看,当前A股市场估值处于历史底部位置。行业配置方面建议超配大基建产业链、金融、医药、消费等行业,低配周期股及部分估值过高的行业。

山西证券指出,A股整体估值已经进入显著低估区间,前期的下跌带有明显的非理性,目前来看,本轮调整大概率已经结束,国内经济可能将在四季度开始呈现企稳回暖迹象,并带动市场预期的修复。以1年期维度看,流动性和企业盈利均有望逐步好转,经过Q3悲观预期的集中宣泄,随着四季度国内经济基本面验证回暖迹象,A股的布局窗口正在开启,结构转型中有望延续高景气逻辑的赛道(新能源、军工和信创等)+基本面修复弹性较大的行业(鸡、猪、造船和部分医药等)有望持续收获较优表现。

高盛在亚洲配置中维持中国股票超配评级,相对于境外股票更看好A股。高盛表示,投资者应卖出标普500指数看涨期权,买入恒生中国企业指数的看涨期权,准备迎接中国相关资产的追赶行情。策略师Christian Mueller-Glissmann等人在10月17日的报告中写道,恒生中国企业指数的波动率低于标普500指数。在亚洲配置中维持中国股票的超配评级,相对于境外股票更看好A股。

文章来源:财联社

未经允许不得转载:财富在线 » 五大指标或给出底部区域暗示?外资看好A股 准备迎接中国相关资产的“追赶行情”

两大风向标级会议将召开!游戏业迎来科技创新 政策修复双击

两大风向标级会议将召开!游戏业迎来科技创新 政策修复双击 AIGC有望带动算力需求,利好运营商/算力设备/温控/视频应用

AIGC有望带动算力需求,利好运营商/算力设备/温控/视频应用 重磅新题材!AIGC后,CPO有望成为高算力下解决方案

重磅新题材!AIGC后,CPO有望成为高算力下解决方案 盘前重大事件!谷歌宣布计划推出聊天机器人Bard

盘前重大事件!谷歌宣布计划推出聊天机器人Bard “禁酒令”疯传,五万亿白酒板块全线杀跌

“禁酒令”疯传,五万亿白酒板块全线杀跌 量子通信网络重大突破!我国科学家实现模式匹配量子密钥分发

量子通信网络重大突破!我国科学家实现模式匹配量子密钥分发 ChatGPT飓风过境 站在暴风眼的才是最大赢家?

ChatGPT飓风过境 站在暴风眼的才是最大赢家? 一文看懂ChatGPT|本质是弱AI到强AI的阶跃,微软和谷歌商业落地是投资风向标。

一文看懂ChatGPT|本质是弱AI到强AI的阶跃,微软和谷歌商业落地是投资风向标。

评论前必须登录!

登陆 注册