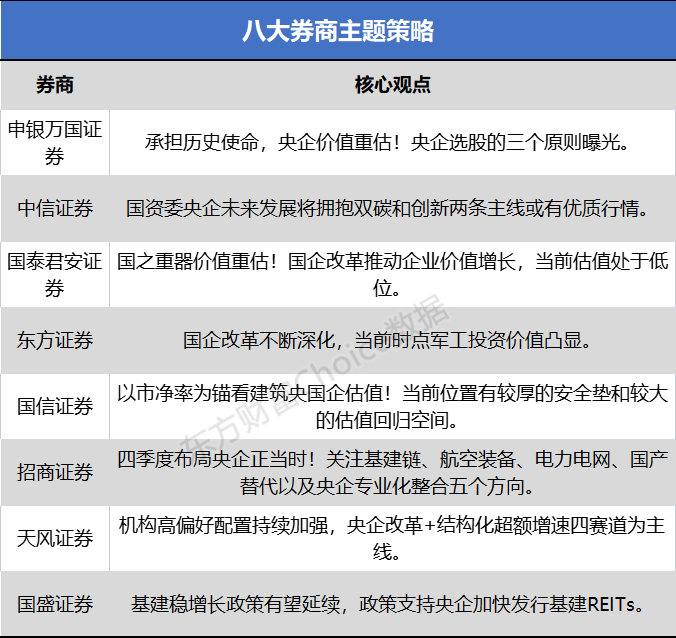

东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

申银万国证券:承担历史使命 央企价值重估!央企选股的三个原则曝光

申银万国证券:承担历史使命 央企价值重估!央企选股的三个原则曝光

当前国企上市公司估值偏低,尤其是中央企业被显著低估。在尊重市场经济自然规律的基础上,建立中国特色估值体系,有助于纠正上述低估,促进上市国企价值回归。

决策层之所以在当前时间点提出“探索建立中国特色估值体系”,我们认为有两个原因:第一,促进国企改革、加速资本运作;第二,为优化国有资本布局做准备。把重点放在央企上,未来一个时期,以维护国家安全为主线,科技创新是重中之重,央企集团是最佳抓手,上市央企则是核心平台。

央企选股的三个原则:(1)低估值、高股息;(2)企业行为上,与市场沟通积极、透明度高;(3)产业方向上,关注两条主线:大能源类(石油、煤炭、电力、化工、交运)、大科技类(军工、电信)等。

中信证券:国资委央企未来发展将拥抱双碳和创新两条主线或有优质行情

国资委央企在我国经济地位举足轻重,主要分布在涉及国计民生的关键行业中,其既是当前市场化改革重点对象,也是未来我国一系列改革的排头兵。历史上国资委央企上市企业在熊市中较有韧性,但牛市中估值弹性较弱;业绩稳定且有增长,但市场不愿给高估值。总结来说即基本面优质但投资价值似乎相对有限,但是我们认为在当前市场环境羸弱和国企改革持续推进的背景下,上市央企将迎来配置时机。

国资委央企在我国经济地位举足轻重,其既是市场化的主要对象,也是一系列改革的排头兵。国资委央企主要涉及石油石化、电力、交运、钢铁、煤炭、通信、军工、地产产业链等关系国际民生的重大战略地位实体行业。

展望未来,市场环境叠加持续改革,央企或迎持续行情机会。国资委央企未来发展将拥抱双碳和创新两条主线或有优质行情。仔细筛选央企内部具有高成长性的投资主线,我们认为主要在聚焦实体经济的国资委下辖央企中,一条主线是碳中和、另一条主线是科技创新。双碳转型将带来业务转型和资产注入,国资委央企估值有望得到重塑。举国体制下国资委央企料将聚焦科技创新,高估值行业有望诞生央企龙头。

国泰君安证券:国之重器价值重估!国企改革推动企业价值增长 当前估值处于低位

国企改革推动企业价值增长,当前估值处于低位,配置性价比凸显。1)DCF 模型视角分析国企改革增值。分子端:国企通过资产重组、引入战投、股权激励等多种方式,有助于改善自身自由现金流状况;分母端:通过引进战投、债务置换、资产重组等方式,助力降低国企债务资本成本与权益资本成本,最终实现国企内部长期增值。2)国企估值位居低位。截至11 月初,中证央企PE 分位为12.77%;中证地企PE 分位为4.10%,整体估值位于历史底部水平。

从估值驱动到盈利驱动,国企有望成为稳增长主力军之一。1)2020年前,国企改革指数与全A盈利增速区分不明显,超额收益主要来自政策出台带来的风险偏好抬升;2)2020 年至今,以双百指数为代表的国企改革标的逐步开启业绩兑现,盈利增速显著领先全A指数,驱动指数在国企改革热度较低的2021 年持续上涨。3)展望未来,基于利润分配和杠杆率的格局,国企更加有意愿和能力进行信用扩张,有望成为稳增长的企业端主力军之一。

国企改革重回舞台,传统行业困境反转,新兴经济乘风破浪。考虑到高股息、低估值以及稳增长的方向,重点关注军工、通信、高端装备、建筑建材、能源资源等领域。

东方证券:国企改革不断深化 当前时点军工投资价值凸显

国企改革不断深化,当前时点军工投资价值凸显。2022年是国企三年改革行动计划的收官年,在做强做优央企上市公司的精神下,军工国企对于股权激励、混改、推动优质资产进入上市公司等也在积极探索和实施。站在当前时点,结合估值和板块成长性,以及国企改革激发的企业活力,随着军工企业业绩持续兑现,长期持有军工标的的投资价值将继续显现。

国际大环境决定了军工行业的确定性增长,看好军工板块后续表现,而外围冲突展现了装备新的发展趋势:精确制导武器、无人作战系统、信息化、电子战等细分行业必将迎来更快发展,结合受益于装备出口、产业链外协扩张和国企改革等因素,建议关注: 中航沈飞、中航西飞、中直股份、航发动力、中无人机、航天彩虹等整机、无人机产业链标的;振华科技、中航光电、航天电器、振芯科技、宝钛股份、光威复材、华秦科技等信息化、智能化标的;钢研高纳、西部超导、图南股份、中航高科、北摩高科、中航重机、派克新材、中航电测、利君股份等受益于产业链扩张标的;中航电子、中航机电、四创电子、航天电子等国企改革标的。

国信证券:以市净率为锚看建筑央国企估值!当前位置有较厚的安全垫和较大的估值回归空间

建议以市净率为锚重新审视建筑央国企估值。建筑企业主要资产为现金等金融资产、应收账款、存货和合同资产,流动性相对较强,市净率估值具有实际经济意义。年初以来,建筑行业下游基本面持续低迷,地产销售数据恶化,地方政府债务压力增大,市场对建筑企业订单的可持续性普遍报以悲观态度。但是,即使不考虑建筑企业未来的收入增长,以静态资产价值的角度审视建筑股,建筑企业的市净率也已经达到历史低位。龙头建筑央国企在手项目质量较高,回款能力更强,减值计提充分,其资产质量被严重低估。

当前经济下行压力仍在,政府加强基建投资拉动经济意愿强烈,可以期待财政继续发力推动减税降费和基建投资,基建稳增长主线有望延续至2023 年。龙头建筑央国企在手项目质量较高,回款能力更强,减值计提充分,其资产质量被严重低估,以市净率为锚看建筑央国企估值,当前位置有较厚的安全垫和较大的估值回归空间。重点推荐中国建筑、中国交建、中国中冶、中国铁建、中国中铁。

招商证券:四季度布局央企正当时!关注基建链、航空装备、电力电网、国产替代以及央企专业化整合五个方向

无论从长期角度还是短期角度看,布局央企均成为当前市场环境下的重要方向之一。建议投资者关注基建链、航空装备、电力电网、国产替代以及央企专业化整合五个方向的上市央企投资机会。

四季度布局央企正当时。长期看,经历了本轮全面深化国企改革,上市央企盈利能力明显提升、杠杆率明显下降、激励机制更为健全、科技创新能力不断增强,长期投资价值凸显。短期看,在当前经济下行背景下,央企逆周期属性明显、估值性价比高、高股息优势显著,在四季度风格切换场景概率提升背景下短期配置意义同样较高。

央企产业链分布特征。(1)从产业结构上看,多数上市公司分布在中游制造、上游资源品、信息科技与公用事业产业,消费服务、金融地产、医药生物行业央企相对较少。从市值来看,公用事业板块上市央企总市值占全部上市公用事业企业总市值的57.6%,占比较大,此外,上游资源品、中游制造、信息科技上市央企分别占比29.8%、23.4%、21.1%,也具有一定的优势,上市央企在消费服务、金融地产、医药生物板块的市值占比相对较小。(2)从产业链角度看,上市央企的产业优势主要集中在能源(石油石化、煤炭)、电力(发电、电网、输变电、电力电子)、交通运输(航运港口、航空机场)、通信(通信设备、通信运营)、军工(航空航天)、基建(施工、钢铁、建材、轨交设备)、地产以及信创产业(服务器、国产软件、芯片)等领域。

天风证券:机构高偏好配置持续加强 央企改革+结构化超额增速四赛道为主线

我们认为军工板块在高景气度的背景下将持续成为机构配置的偏好类板块(超配代表偏好)。核心看点:(1)四条链关注新型号批产节点的突破,板块细分行业的结构分化或将出现,航发、沈飞、导弹、国产化元器件四条产业链或出现产业链内共振,保持高景气或再次提速;(2)技术独占型企业估值估值或将与板块传统竞争企业区分,获得更高的中远期溢价;(3)军工行业2023年也将出现疫后复苏,2023年或出现高于2022年的净利润增速;(4)航天强国战略:主要聚焦航天电子类配套企业。

国盛证券:基建稳增长政策有望延续 政策支持央企加快发行基建REITs

地产政策迎多项边际利好,关注地产链优质龙头估值修复。1)政策利好有望推动地产链龙头估值修复,重点推荐地产开发及施工央企龙头中国建筑、房建设计龙头华阳国际,建议关注第三方评估龙头深圳瑞捷、装饰龙头金螳螂、亚厦股份。2)基建稳增长政策有望延续,政策支持央企加快发行基建REITs,重点推荐低估值建筑央企中国交建、中国电建、中国中铁、中国铁建、中国化学等;钢结构龙头精工钢构、鸿路钢构;3)能源投资:重点推荐微电网能效管理龙头安科瑞,配电网EPCO龙头苏文电能、智能电网EPCO 翘楚泽宇智能、供热节能龙头瑞纳智能,其他还推荐受益轨交、公建投资升级的天铁股份、受益建筑机械化与基建后市场发展的华铁应急。

文章来源:东方财富研究中心

未经允许不得转载:财富在线 » 承担历史使命,国之重器价值重估!国企改革推动企业价值增长,当前估值处于低位

两大风向标级会议将召开!游戏业迎来科技创新 政策修复双击

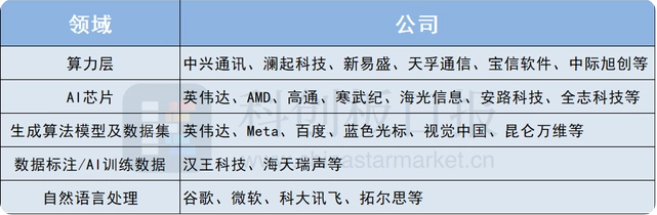

两大风向标级会议将召开!游戏业迎来科技创新 政策修复双击 AIGC有望带动算力需求,利好运营商/算力设备/温控/视频应用

AIGC有望带动算力需求,利好运营商/算力设备/温控/视频应用 重磅新题材!AIGC后,CPO有望成为高算力下解决方案

重磅新题材!AIGC后,CPO有望成为高算力下解决方案 盘前重大事件!谷歌宣布计划推出聊天机器人Bard

盘前重大事件!谷歌宣布计划推出聊天机器人Bard “禁酒令”疯传,五万亿白酒板块全线杀跌

“禁酒令”疯传,五万亿白酒板块全线杀跌 量子通信网络重大突破!我国科学家实现模式匹配量子密钥分发

量子通信网络重大突破!我国科学家实现模式匹配量子密钥分发 ChatGPT飓风过境 站在暴风眼的才是最大赢家?

ChatGPT飓风过境 站在暴风眼的才是最大赢家? 一文看懂ChatGPT|本质是弱AI到强AI的阶跃,微软和谷歌商业落地是投资风向标。

一文看懂ChatGPT|本质是弱AI到强AI的阶跃,微软和谷歌商业落地是投资风向标。

评论前必须登录!

登陆 注册